Трансфертне ціноутворення в діяльності постійних представництв нерезидентів. Приклади (частина 1)

2.4. Представництво - виконавець будівельного проекту. Врахування у складі витрат представництва вартості товарів та послуг, придбаних у нерезидента

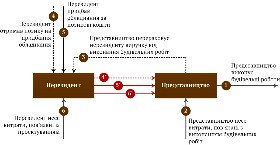

Приклад, що буде розглянутий нами в цьому розділі, стосується діяльності постійного представництва, яку виконує роботи в межах будівельного проекту. Виходячи з фактичних обставин, таке представництво виконує функції генерального підрядника, що залучає інших підрядників для виконання робіт, постачання будівельних матеріалів і обладнання (рис.4).

|

Рис.4. Ілюстрація ситуації, в якій представництво виконує функції |

Припустимо, що протягом року представництво виконало робіт (операція 1) на торбу 60 млн. грн. (за виключенням ПДВ), які булі оплачені замовником шляхом надання попередньої сплати. При цьому, представництво понесло витрати, пов' язані з виконанням проекту (операція 2), в сумі 24 млн. грн. Залишок суми в 36 млн. грн. представництвом перераховано на користь нерезидента (операція 3).

Вартість робіт в сумі 60 млн. грн. покриває як вартість будівельних робіт, так і вартість послуг з проектування і технічного нагляду.

При цьому, персонал представництва виконує функції, пов' язані з безпосереднім управлінням будівельним проектом і технічним наглядом. Функції проектування виконує персонал нерезидента. Фактичні витрати нерезидента, пов' язані із виконанням функцій проектування, становили 0,2 млн. євро. (операція 6).

Нерезидент, у свою чергу, придбав за кордоном будівельне обладнання на торбу 3,4 млн. євро. (операція 5)у зв'язку із чим залучивши кредит за процентною ставкою 5% річних (операція 4).

Оскільки більша частина коштів, які витрачаються представництвом, а також нерезидентом для цілей представництва, витрачаються ним в іноземній валюті, то відповідно до положень МСБО 21функціональною валютою обліку доцільно визначити євро.

Стосовно витрат представництва, то зрозуміло, що до витрат представництва однозначно можна віднести витрати, які понесені безпосередньо представництвом (24 млн. грн.), а також (враховуючи логіку, описану в розділі 2.2), амортизацію обладнання, придбаного нерезидентом.

|

Олексій Шматко |

Натомість, в цьому розділі необхідно з'ясувати також питання відносно того, чи може представництво при визначенні оподатковуваного прибутку враховувати витрати, яких нерезидент фактично не поніс, але представництво понесло б такі витрати, якби представництво і нерезидент діяли як дві юридичні особини, незалежні одна від іншої. Зокрема, йдеться про:

а) плату за інжинірингові послуги за ринковими цінами (операція 6г)

б) певну націнку на перепродажів обладнання, наприклад, у розмірі 5% (операція 5г)

Від відповіді на вказані запитання також буде залежати відповідь відносно того, чи може врахувати представництво у складі витрат проценти за позикою (операція 4'), і якщо буде - те за якою ставкою: за номінальною (5%), чи за ринковою (наприклад, 9%).

З одного боку, цілком зрозуміло, що якби нерезидент і постійне представництво діяли б як дві юридичні особини, незалежні одна від одного, то нерезидент не давши б представництву інжинірингові послуги, не врахувавши при цьому відповідної націнки.

З іншого боку, Конвенції про уникнення подвійного оподаткування в явній формі не зобов'язують Україну до врахування таких вимог. Більше того - деякі Конвенції встановлюють певні обмеження, які, на перший погляд, виключають врахування відповідних витрат у визначенні прибутку представництва. Наприклад, п.3 ст.7 Конвенції між Україною і Нідерландамимістить другу та третє речення40 такого змісту:

"У будь-якому випадку такі витрати не повинні включати будь-які суми, що сплачуються (інакше ніж покриття витрат, що дійсно мали місце) постійним представництвом головному підрозділу підприємства або його іншому підрозділу як роялті, гонорар або інші подібні платежі за користування патентами або іншими правами, або як комісійні за надані особливі послуги чи управління, чи, виключаючи банківські підприємства, як проценти за позичку, надану головним підрозділом підприємства або будь-яким іншим його підрозділом. Таким же чином не будуть взяті до розгляду при визначенні доходу постійного представництва суми, сплачувані (інакше ніж покриття витрат, що дійсно мали місце) постійному представництву головним офісом або будь-яким іншим підрозділом як роялті, гонорар або інші подібні платежі за користування патентами або іншими правами, або як комісійні за надані особливі послуги чи управління, чи, виключаючи банківські підприємства, як проценти за позичку, надану головному підрозділу підприємства або будь-якому іншому його підрозділу."

______

40 Перше речення тотожне за змістом п.3 ст.7 Конвенції між Україною і Польщеюяку наведено в розділі 6.

Вказане формулювання наразі у більшій мірі відповідає Модельній Конвенції ООН, яка містить аналогічне положення, і не відповідає Модельній Конвенції ОЕСР, яка відповідного положення не містить.

Більше того, безпосередньо в Коментарі до Модельної Конвенції ООН вказано, що пункт 3 було усвідомлено збережено з тим, щоб запобігти виникненню штучних витрат у взаємовідносинах між нерезидентом і його представництвом.

У тій же година, загальний контекст визначення оподатковуваного прибутку постійного представництва41 передбачає застосування принципу "витягнутої руки", оскільки в іншому випадку буде руйнує принципи і засади уникнення подвійного оподаткування.

______

41 Див. розділ 4.

Відтак, Коментар ООН до ст.7 Модельної конвенції ООН вказує :

"28. Інколи здається, що необхідність узгодити положення абзаців 2 і 3 створює практичні складнощі, оскільки абзац 2 вимагає, щоб ціни у взаємовідносинах між постійним представництвом і головним підприємством зазвичай визначались з огляду на принцип "витягнутої руки", внаслідок чого, суб' єкт, який постачає товари (надає послуги), отримував такий прибуток, який би він міг отримати у взаємовідносинах із незалежним підприємством, в тій година як абзац 3 вказує, що врахування витрат, понесених для цілей постійного представництва має здійснюватись виходячи з фактичних витрат, зазвичай без додавання жодного прибутку.

29. Насправді, хоча застосування абзацу 3 може викликати деякі практичні складнощі, особливо у відношенні окремого підприємства і принципу "витягнутої руки", що вказані в абзаці 2, немає різниці між принципами, що згадані в цих двох абзацах. Абзац 3 вказує, що при визначенні прибутку постійного представництва, деякі витрати можуть враховуватись, в тій година як абзац 2 передбачає, що прибуток, визначений відповідно до правил, вказаних в абзаці 3 відносно врахування витрат, був таким, який би відокремлене і незалежне підприємство мало б, здійснюючи аналогічну або подібну діяльність в аналогічних або подібних умовах. Відтак, в тій година як абзац 3 встановлює правила щодо визначення прибутку постійного представництва, параграф 2 вимагає, щоб прибуток відповідав прибутку, який би мало відокремлене і незалежне підприємство.

30. Крім того, абзац 3 лише визначає перелік витрат, що мають бути віднесені до постійного представництва для цілей визначення прибутку. Він не стосується питання того, чи можуть відповідні витрати враховуватись при визначенні оподатковуваного прибутку, оскільки умови для вирахування витрат є питанням національного законодавства, з урахуванням положень статті 24 щодо недискримінації"

Таким чином, сукупний аналіз положень Модельних конвенції та Коментарів вказує на тій факт, що обсяг взаємовідносин між представництвом та нерезидентом має визначатись скоріше за ринковою ціною.

Відтак, при визначенні прибутку постійного представництва, у складі витрат представництва можуть бути враховані витрати, пов' язані із наданням нерезиденту інжинірингових послуг за ринковою ціною. Таку ринкову ціну можна визначити, наприклад, за методом "витрати плюс", дослідивши ринковий рівень рентабельності витрат для компаній, які надають проектні послуги, і застосувавши медіану такого ринкового рівня рентабельності. Якщо, наприклад, медіана ринкового діапазону рентабельності витрат становить 25%, то вартість інжинірингових послуг, що будуть враховані представництвом у складі витрат, буде становити 0,25 млн. євро42.

______

42 Вартість витрат, понесених нерезидентом у зв'язку з наданням інжинірингових послуг в сумі 0,2 млн. євро, збільшена на ринковий розмір рентабельності витрат 25%.

Що стосується врахування у складі витрат представництва вартості придбаного обладнання, а також процентів за кредитом, то слід враховувати, що застосування концепції окремої податкової правосуб' єктності до аналізованої ситуації може допускати дві гіпотези у відношенні характеру взаємовідносин між представництвом а нерезидентом.

Деручи гіпотеза передбачає, що представництво, діючи як незалежний суб' єкт, придбало у нерезидента обладнання на умовах відстрочення платежу, а нерезидент, у свою чергу, придбав обладнання за рахунок залучених кредитних коштів

Друга гіпотеза передбачає, що представництво, діючи як незалежний суб' єкт, отримало кредит, і за рахунок кредитних коштів здійснило придбання обладнання.

Якщо витрати представництва визначаються на умовах першої гіпотези, то представництво у складі витрат не може враховувати проценти за кредитом, але може врахувати придбане обладнання, врахувавши при цьому, більшу націнку, якові б міг отримати нерезидент. Наприклад, якщо медіана ринкового діапазону рентабельності витрат для дистриб'ютора будівельного обладнання з повним набором ризиків Що включає, зокрема, кредитний ризик. становить 20%, то представництво у складі витрат може врахувати амортизацію, обчислену з вартості придбання обладнання у нерезидента, визначеної в розмірі 4,08 млн. євро Вартість витрат, понесених нерезидентом (3,4 млн. євро), збільшена на ринковий рівень рентабельності 20%. Оскільки в такому варіанті представництво не мало б враховувати у складі витрат проценти за позикою, питання щодо визначення процентної ставки не є актуальним. Також в такій ситуації у представництва не виникає обов'язку щодо утримання з доходів нерезидента вторинного податку на репатріацію.

Якщо витрати представництва визначаються на умовах другої гіпотези, то представництво у складі витрат може врахувати ринкові проценти на частину кредиту, але при цьому вартість основних засобів буде нижчою, оскільки вона буде визначатись із застосуванням більш низької націнки. Наприклад, якщо медіана ринкового діапазону рентабельності для дистриб' юторів будівельного обладнання із обмеженим набором ризиків Наприклад, таких, що здійснюють постачання за попередньою оплатою, а відтак - не мають кредитного ризику., становить 5%, то представництво у складі витрат може врахувати амортизацію, обчислену з вартості придбання обладнання у нерезидента, визначеної в розмірі 3,57 млн. євро Вартість витрат, понесених нерезидентом (3,4 млн. євро), збільшена на ринковий рівень рентабельності 5%.

При визначенні прибутку нерезидента на умовах другої гіпотези, представництво має право на врахування у складі витрат процентів за позикою, а відтак - зобов'язано утримати з відповідної суми процентів вторинний податок на репатріацію. При застосуванні другої гіпотези актуальними є два питання:

а) чи не підлягає врахуванню при визначенні витрат постійного представництва ринковий розмір процентної ставки (наприклад, 9%) замість фактичної ставки (5%)? З цього приводу, слід враховувати, що Звіт ОЕСР встановлює підхід, згідно з яким кредитний рейтинг представництва не відрізняється від кредитного рейтингу підприємства в цілому. За таких умів, немає підстав для збільшення розміру процентної ставки при визначенні витрат представництва

б) якою є торба кредиту для нарахування процентної ставки? Для відповіді на це запитання слід звернутись до концепції розподілу капіталу, якові встановлює Звіт ОЕСР (див. підрозділ 1.7). Ця концепція у світлі принципу окремої податкової правосуб' єктності, передбачає, що представництво, діючи як незалежний суб' єкт, і отримавши аванс від замовника, сплатило б частину вартості придбаного обладнання, за рахунок коштів такого авансу, а відтак - залучило б меншу торбу кредиту.

Порівняння фінансового результату представництва, визначеного за окремими гіпотезами, наведено в таблиці 2.

Таблиця 2

Порівняння фінансового результату представництва при використанні різних гіпотез

Показник | Деручи гіпотеза | Друга гіпотеза | ||

тис. євро43 | тис. грн. | тис. євро | тис. грн. | |

1. Доходь (виручка від реалізації) | 2 000 | 60 000 | 2 000 | 60 000 |

2. Витрати, понесені представництвом в Україні | 800 | 2 400 | 800 | 2 400 |

3. Вартість інжинірингових послуг, наданих нерезидентом | 250 | 7 500 | 250 | 7 500 |

4. Прибуток за вирахуванням амортизації і процентів | 950 | 28 500 | 950 | 28 500 |

5. Балансова вартість обладнання | 4 080 | 122 400 | 3 570 | 107 100 |

6. Амортизація обладнання44 | 816 | 24 480 | 714 | 21 420 |

7. Потреба у кредитних коштах (ряд.5 - ряд.4) | - | - | 2 620 | 78 600 |

8. Проценти (ряд.7 * 5%) | - | - | 131 | 3 930 |

9. Прибуток (р.1 - р.2 - р.3 - р.4 - р.6 - р.8) | 134 | 4 020 | 105 | 3 150 |

______

43 З використанням умовного курсу 1 євро = 30 грн.

44 Враховуючи мінімальний термін експлуатації в 5 років.

Слід враховувати, що більша торба прибутку, взята за першою гіпотезою, не свідчить про тій факт, що використання першої гіпотези завжди призводить до збільшення оподатковуваного прибутку представництва, оскільки на розмір прибутку значною мірою впливають межі та медіана ринкового діапазону рентабельності, що використовується для визначення вартості інжинірингових послуг та вартості придбаного обладнання.

Безпосередній вибір гіпотези має здійснюватись не довільно, а виходячи з фактичних обставин справи та на підставі проведеного функціонального аналізу, зокрема - з урахуванням того, ким виконується казначейська функція (можливість прийняття рішень щодо руху коштів) : представництво чи нерезидентом.

У загальній ситуації, коли представництво не має можливості впливати на рішення щодо одержання кредиту і перерахування нерезиденту частини вільних коштів, вважається, що казначейська функція виконується нерезидентом, відтак - виправданою є скоріше деручи гіпотеза. У тій же година, якщо, наприклад, власниками компанії- нерезидента, є резиденти України, і саме ці резиденти, згідно з вимогами статутних документів, схвалювали одержання нерезидентом кредиту45вважається, що казначейська функція виконується в Україні, а відтак - виправданою є скоріше друга гіпотеза.

______

45 Див. також розділ 2.6.

2.5. Некомерційне представництво, яку виконує функції, пов' язані з реалізацією товарів

У попередніх розділах розглядались приклади, коли функції, що виконуються представництвом, є більш- менш очевидними, і співпадають із задекларованою роллю представництва.

У цьому розділі буде розглянуто інший приклад - коли задекларована роль представництва не співпадає з його реальною функціональною роллю. Приклад некомерційного представництва використано для того, щоб підкреслити ступінь можливого неспівпадіння.

Отже, в наведеному прикладі, задекларованою роллю представництва є надання послуг з дослідження ринку. У цьому сенсі представництво позиціонує собі як таке, що надає нерезиденту послуги (див. розділ 2.1). При цьому, через незначний обсяг фінансування, представництво класифікує послуги, що надаються, як допоміжні, а відтак - подає податкову звітність як некомерційне (не сплачує жодного податку на прибуток).

|

Мал. 5. Некомерційне представництво, що виконує функції з продаж товарів |

Насправді ж, функції персоналу представництва не обмежуються здійсненням маркетингових досліджень. Натомість, персонал представництва виконує частину або навіть всі з таких функцій :

а) супроводжує логістичні процеси, пов' язані із постачанням товарів в Україні (веде переговори з перевізниками та зберігачами, контролює своєчасність надходження товару худо)

б) бере доля в процедурах приймання товару за якістю та за кількістю, підписує документи з технічних випробувань, що проводяться резидентами - покупцями товарів

в) контролює своєчасність сплати рахунків, виставлених нерезидентом на користь резидентів України

г) бере доля в переговорах щодо продаж товарів, де-факто обговорює умови продаж товарів (кількість, рядки, ціни та умови сплати), які в подальшому лише формально затверджуються нерезидентом.

У подібній ситуації з точки зору оподаткування мають місце такі наслідки :

по-перше, представництво не може кваліфікуватись як некомерційне, оскільки його функції значно виходять за межі підготовчої та допоміжної діяльності, а де-факто складають один з важливих аспектів діяльності нерезидента;

по-друге, застосування принципу окремої податкової правосуб' єктності вимагає створення з метою оподаткування гіпотези взаємовідносин між представництвом і нерезидентом. Зокрема, поклад від обсягу виконуваних представництвом функцій, таке представництво може розглядатись:

1) як таке, що надає нерезиденту маркетингові і логістичні послуги - в тому випадку, якщо функції представництва обмежуються дослідженням ринку та супроводженням логістичних процесів. У такому випадку прибуток представництва має визначатись за методологією, що описане в розділі 2.1 з використанням різних діапазонів рентабельності у відношенні витрат на виконання маркетингової та логістичної функцій;

2) як комісіонер, що надає нерезиденту послуги з реалізації товарів від імені і в інтересах нерезидента - в тому випадку, якщо функції представництва поєднують дослідження ринку, супроводження логістичних процесів та доля в процедурах прийняття товару за якістю і за кількістю. У такому випадку прибуток представництва має визначатись за методологією, що описане в розділі 2.1 з урахуванням того факту, що для визначення доходів від надання комісійних послуг, використання методу "витрати плюс" або методу чистого прибутку не завжди є найбільш доцільним. Відтак, не можна виключати, що для визначення доходів представництва (гіпотетичної комісійної винагороди, якові представництво могло б отримати, діючи як незалежне підприємство) необхідно використати метод порівняльної неконтрольованої ціни;

3) як дистриб'ютор, що придбаває товари у нерезидента, і здійснює їх чимдалі постачання резидентам України. У такому випадку до складу доходів представництва має бути віднесений дохід, що отриманий нерезидентом від реалізації товарів, а витрати представництва можуть визначатись з використанням методу порівняльної неконтрольованої ціни або методу ціни перепродаж (поклад від доступної інформації щодо цін та рентабельності).

2.6. Нерезидент, який управляється резидентом (в т.ч. бенефіціарним власником)

У розділах 2.1-2.5 наведено приклади представництв, що зареєстровані у встановленому законодавством порядку. Натомість, проблема визначення оподатковуваного прибутку відноситься також і до нерезидентів, які не зареєстрували своїх представництв де-юре, але при цьому, де-факто, здійснюють діяльність у спосіб, який охоплюється поняттям "Постійне представництво".

Найбільш поширеним випадком є ситуація нерезидента, який де-факто, управляється з України (в т.ч. його бенефіціарним власником). З цього приводу слід зауважити, що постійним представництвом вважається не бенефіціарний власник як такий, а місце управління, яку відповідний нерезидент має в Україні. Відтак, в ситуації, коли резидент України володіє корпоративними правами нерезидента, але не бере участі в управлінні таким нерезидентом, і цей нерезидент не управляється з Україні іншими особами, ознаки постійного представництва не виникають. У тій же година, якщо нерезидент де-факто управляється з України, то можна говорити про наявність у нерезидента постійного місця діяльності, тобто постійного представництва. У випадку, якщо нерезидентом управляє бенефіціарний власник зі своєї домашньої адреси - місцем діяльності може вважатись така домашня адреси.

З точки зору податкового адміністрування і податкового контролю, діяльність нерезидентів такого роду завжди характеризувалась двома проблемами:

а) практичною складністю фіксації факту управління нерезидентом з України

б) складністю визначення оподатковуваного прибутку незареєстрованого постійного представництва;

в) складністю стягнення прибутку з незареєстрованого постійного представництва.

Особливості фіксації факту управління нерезидентом з України відносяться радше до практики процедур податкового контролю, ніж до питань, що розглядаються в цій статті, а відтак - окремо не висвітлюються.

Стосовно ж визначення оподатковуваного прибутку, слід зауважити, що внесення змін до п.39.2.1.1 ст.39п.141.4.7 ст.141 ПКУ не лише змінює порядок визначення оподатковуваного прибутку для зареєстрованих представництв, але також відкриває для органів ДФС можливості для застосування принципу окремої податкової правосуб' єктності і трансфертного ціноутворення в тихий випадках, коли нерезидент має в Україні незареєстроване представництво. Ключовим аспектом при такому визначенні стає функціональний аналіз, як він описів в розділі 1.8. Найбільш ймовірно, застосування методології трансфертного ціноутворення буде мати наслідки, подібні до тихий, що описані в розділі 2.5.

Що стосується стягнення прибутку з незареєстрованого постійного представництва, то таке стягнення органами ДФС може здійснюватись двома шляхами:

1) з податкового агентові у вигляді податку на репатріацію - в тихий операціях, в яких справляння такого податку передбачену п.140.5.1 ст.140 ПКУ (фрахт, інжиніринг, доходь від операцій з нерухомістю, доходь у вигляді орендної плати, прибуток від операцій з цінними паперами)46;

2) безпосередньо з нерезидента з використанням механізмів міжнародно- правового співробітництва, зафіксованих в міжнародних договорах, укладених Україною.

______

46 Конвенції не перешкоджають стягненню такого податку, оскільки надають Україні право оподатковувати доходь нерезидента, що відносяться до постійного представництва.

Олексій Шматко

президент "Аксіома Консалтинг Груп"

к.е.н., L.LM. (Adv.)сертифікований аудитор,

сертифікований податковий консультант.