Правила трансфертного ціноутворення набули чинності в Україні в 2013 році. Враховуючи зміни в цій сфері, які відбуваються із завидною регулярністю упродовж останніх декількох років, а також запити податкових органів і перевірки, що почалися, актуальність цієї теми продовжує набирати оберти. PwC стояла у витоків створення нових правил в Україні і ми з готовністю ділимося як з державою, так і з бізнесом, як передовим європейським досвідом, так і досвідом, накопиченим в Україні за останні роки.

Простими словами, контроль за трансфертним ціноутворенням (ТЦ) припускає оподаткування результатів здійснення певних операцій на неринкових умовах так, якби вони здійснювалися на ринкових умовах.

Більшість платників податків, які зіткнулися з необхідністю дотримання правил по ТЦ в 2013-2014 рр., напевно вже встигли зрозуміти усю серйозність цього питання, особливо зважаючи на специфіку українського законодавства по ТЦ і недовгу практику його застосування в нашій країні. Проте, у зв'язку з істотним зниженням порогу для визнання операцій контрольованими, багатьох суб'єктів господарювання, які здійснюють зовнішньоекономічні операції, трансфертне ціноутворення торкнулося тільки цього року. Таким компаніям лише належить усвідомити масштаб аналітичної і технічної роботи, яку необхідно буде виконати для цілей дотримання законодавства по ТЦ або своїми власними силами, або із залученням фахівців в цій області.

Відсутність стабільності в українському законодавстві по ТЦ і ще доки недостатній контроль за трансфертними цінами супроводять виникнення додаткових податкових ризиків і фінансових втрат для компаній. Тому дуже важливо зрозуміти вплив правил ТЦ на діяльність компанії вже зараз, а також приділити належну увагу організації своїх бізнес-процесів і налагодженню процедур внутрішнього контролю так, щоб своєчасно реагувати на зміни в законодавстві про ТЦ.

Які ж риски можуть бути зв'язані з ТЦ, а головне - як можна ними управляти?

Дотримання правил ТЦ і ризикові області

Згідно з чинним законодавством платники податків зобов'язані подавати в податкові органи звіт про контрольовані операції до 1 травня року, що йде за звітним. Після цього податкові органи мають право просити у платників податків документацію по ТЦ, тобто аналіз і обгрунтування відповідності ціноутворення в контрольованих операціях ринковому рівню. Платники податків зобов'язані надавати таку документацію впродовж 30 днів з моменту отримання відповідного запиту. Недотримання цих вимог може привести до дуже несприятливих результатів для компанії.

По-першеподатковим законодавством передбачена відповідальність у вигляді штрафних санкцій:

300 розмірів мінімальної заробітної плати (приблизно 413 тис. грн.) у разі неподання або несвоєчасно подачі звіту про контрольовані операції;

1% від суми контрольованих операцій, незадекларованих в поданому звіті про контрольовані операції, але не більше 300 розмірів мінімальної заробітної плати (приблизно 413 тис. грн.) за усі невідбиті контрольовані операції;

3% від суми контрольованих операцій, відносно яких не була подана документація по ТЦ, але не більше 200 розмірів мінімальної заробітної плати (приблизно 275 тис. грн.) за усі контрольовані операції, здійснені у відповідному звітному році.

Комусь ці штрафи можуть здатися несуттєвими. Проте не варто забувати, що сплата таких штрафів не звільняє платника податків від зобов'язання подати звіт про контрольовані операції і документацію по ТЦ, а також від додаткових штрафних санкцій у разі заниження податкових зобов'язань.

По-другенедотримання цих вимог є "червоним прапором" для податкових органів, який може послужити приводом для ініціації спеціальної перевірки - перевірки контрольованих операцій. Не варто забувати, що ця перевірка може тривати до 30 місяців (при певних обставинах) і може бути здійснена впродовж 7 лети після подачі звітності по податку на прибуток за відповідний період. Тому у податкових органів буде досить часу, щоб здійснити відповідний аналіз контрольованих операцій і оцінити умови їх проведення на відповідність принципу "витягнутої руки" (тобто ринковим умовам). Це у свою чергу, може привести до плачевніших результатів - донарахування податкових зобов'язань, штрафних санкцій до 50% і пені, а також судовим спорам з податковими органами.

До речі, починаючи з 2014 року податкові органи активно просили документацію по ТЦ у платників податків і продовжують це успішно робити. Під приціл податкових органів потрапили не лише великі міжнародні корпорації - експортери, як багато хто чекав, але і досить дрібний бізнес в масштабах усієї України. Крім того, податкові органи вже проводять перші спеціальні перевірки з питань дотримання правил по ТЦ за 2013 г і 2014 р. і встигли здійснити донарахування податкових зобов'язань. І це тільки почало. Ймовірно, що незабаром перевірок буде все більше і більше, і відповідно, почнуться і перші судові розгляди відносно перевірок по ТЦ.

Слід також пам'ятати про те, що світова практика показує : нарахування по ТЦ є найзначнішими в історії податкових перевірок, а спори, пов'язані з ТЦ, - найгучнішими. А це може привести як до вимивання ресурсів компанії, так і тимчасовій дестабілізації діяльності компанії, кримінальним справам відносно посадовців.

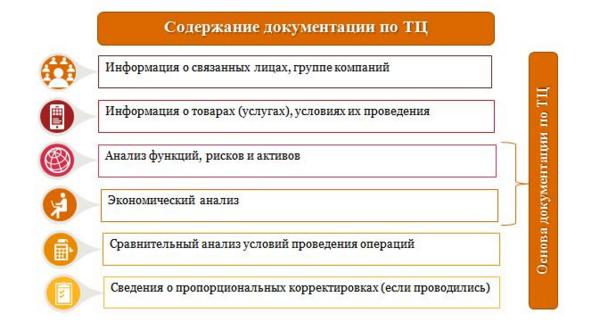

Документація по ТЦ - на що звернути особливу увагу

Мінімізувати вищевикладені риски допоможе належним чином підготовлена документація по ТЦ. Під документацією мається на увазі документ, що складений у вільній формі і містить відомості, які обгрунтовують ринковий рівень цін, застосованих в контрольованих операціях. Обов'язкова інформація, яка повинна міститися в документації по ТЦ встановлена законодавством.

Варто пам'ятати - для того, щоб така документація дійсно допомогла, вона має бути якісною. Відповідно, залишати її підготовку "на потім" не рекомендується, оскільки скласти таку документацію впродовж 30 днів з дня запиту, отриманого від податкових органів, буде дуже складно, особливо якщо це відбувається уперше, або запит буде зроблений відносно декількох видів контрольованих операцій. Тому важливо проводити аналіз по ТЦ і готувати якісну документацію вчасно.

Крім того, новий проект звіту про контрольовані операції, розміщений на офіційному сайті Державною фіскальною службою України (ГФСУ), передбачає вказівка показника і цифрового значення рентабельності в контрольованій операції (якщо вибраний метод, заснований на рентабельності, що відбувається в переважній більшості випадків). Мабуть, це буде додатковим стимулом для платника податків проводити аналіз по ТЦ ще до подачі такого звіту (т. е до 1 травня наступного року). І це буде дуже розумним підходом, адже вказуючи рентабельність в конкретній контрольованій операції, треба розуміти, чи відповідає її рівень принципу "витягнутої руки". Це дозволить понизити вірогідність необхідності здійснювати податкові донарахування після проведення аналізу, коли фактична рентабельність буде вже відбита в звіті і виявиться, що вона не відповідає цьому принципу.

Основні і найважливіші етапи аналізу по ТЦ - функціональний і економічний аналіз. Вони ж є одними з обов'язкових розділів документації по ТЦ.

Функціональний аналіз допомагає зробити висновок про те, яка із сторін контрольованої операції є тестованою, тобто та сторона операції, ціна або рентабельність якої зіставляється з ринковим діапазоном цін (рентабельності). Для цього необхідно зрозуміти розподіл функцій, активів і ризиків між сторонами контрольованих операцій. В результаті функціонального аналізу визначається компанія, яка переймає на себе менше функцій, несе менші риски і залучає менше активів для здійснення операції, вона, як правило, і є тестованою. Належним чином проведений функціональний аналіз також є запорукою успіху для вибору методу ТЦ, який є найбільш відповідним.

Некоректно виконаний функціональний аналіз може привести до того, що в результаті буде помилково вибрана не та тестована сторона контрольованої операції, а надалі - неправильний метод ТЦ і економічний аналіз буде здійснений некоректно. При цьому бізнес буде упевнений у своїй позиції, а виявиться, що, якщо проаналізувати рентабельність іншої сторони операції або застосувати інший метод, це приведе до додаткового оподаткування. Таким чином, це може нівелювати усі зусилля, спрямовані на підготовку документації по ТЦ і привести до істотних податкових рисок і спор з податковими органами.

Після проведення функціонального аналізу, вибору методу ТЦ і визначення джерел інформації, проводиться економічний аналіз і здійснюється дослідження рівня цін або рентабельності.

В якості джерел інформації може застосовуватися інформація про ціни неконтрольованих порівнянних операціях самої компанії або її контрагента - сторони контрольованої операції з незв'язаними особами (за наявності таких операцій). Також податкове законодавство передбачає можливість використання зовнішніх джерел інформації, які є загальнодоступними і містять дані про порівнянні операції. До останніх відносяться різноманітні видання і публікації, в яких міститься інформація про ціни, в основному, на сировинні товари.

На практиці, швидше за все податкові органи намагатимуться порівнювати ціни в контрольованих операціях з інформацією в цінових джерелах (у т. ч. колишніх офіційних джерелах інформації, такі як "Вісник" ГФСУ, "Товарний монітор. Україна" ГП Дерзовнишинформ, "Дайджест цін товарів на світових ринках" ГП "Укрпромвнешэкспертиза" та ін.) для цілей застосування методу порівняльної неконтрольованої ціни, який є пріоритетним в нашому законодавстві. Такий підхід є найбільш простим для податкових органів. Тому платникові податків необхідно детально вивчити доступні джерела інформації, які можуть використовуватися для конкретної контрольованої операції, проаналізувати можливість їх застосування і належним чином відбити це в документації по ТЦ, в т. ч. обгрунтування непридатності таких джерел.

При дослідженні рентабельності на підставі зовнішніх джерел здійснюється пошук і відбір порівнянних операцій між незв'язаними особами. Варто відмітити, що це дуже скрупульозна робота, яка вимагає хороших знань бізнесу і ринку товарів або послуг, які є предметом дослідження, а також дуже трудомісткий етап з точки зору витраченого часу. Як правило, для такого аналізу використовуються різноманітні бази даних, в яких міститься інформація про фінансові показники компаній. Саме на підставі такої інформації проводиться аналіз порівнянних операцій, розраховуються ринкові фінансові показники по відібраних компаніях, визначається ринковий діапазон рентабельності і здійснюється вивід стосовно відповідності показників рентабельності тестованої сторони принципу "витягнутої руки" в контрольованій операції.

Таким чином, правильно і якісно проведений і задокументований функціональний і економічний аналіз допоможе компанії уникнути можливих податкових донарахувань, а також виробити сильну захисну позицію, якщо справа дійде до адміністративного спростування і подальшого судового розгляду.

Українські правила ТЦ дуже схожі з рекомендаціями Організації економічного співробітництва і розвитку (ОЭСР), оскільки були засновані на європейському досвіді. Тому, деякі українські компанії, які входять в міжнародні групи і мають документацію по ТЦ на рівні групи, припускають, що вони можуть використовувати таку документацію для українських цілей. Проте, це не зовсім так. Слід зазначити, що українські правила ТЦ мають свою специфіку, а в деяких випадках кардинально відрізняються від міжнародної практики.

Одним з прикладів може служити критерій зв'язаності компаній, який в Україні досить низький в порівнянні з іншими країнами Європи - 20%. Таким чином, наприклад, при подачі в податкові органи дослідження рівня рентабельності, проведеного за європейськими правилами, це може зіграти злий жарт з платником податків. Це пов'язано з тим, критерій зв'язаності у більшості європейських країн частенько складає 25% і вище, тобто компанії, які в Європі вважатимуться незв'язаними, за нашим законодавством не підлягатимуть аналізу. Тому таке дослідження може бути успішно оспорене податковими органами і привести до податкових нарахувань по ТЦ. Також рекомендується проводити дослідження рівня рентабельності на підставі інформації про українські компанії, якщо тестованою стороною операції є українська компанія. У дослідженнях, проведених на рівні групи, частенько немає жодної української компанії. У зв'язку з цим, податкові органи можуть взагалі оспорити застосовність такого дослідження до наших реалій.

Окрім цього, в українському законодавстві існують і інші вимоги до розкриття певної інформації в документацію по ТЦ, яка, як правило, не передбачена глобальною документацією, підготовленою на рівні групи.

У такій ситуації, слід звернути особливу увагу, наскільки умови глобальної політики групи по ТЦ відповідають вимогам українського законодавства, а також які зміни необхідно внести в глобальну документацію (при її наявності), щоб документація по ТЦ, яку платник податків готує і надає в податкові органи відповідала українським правилам ТЦ.

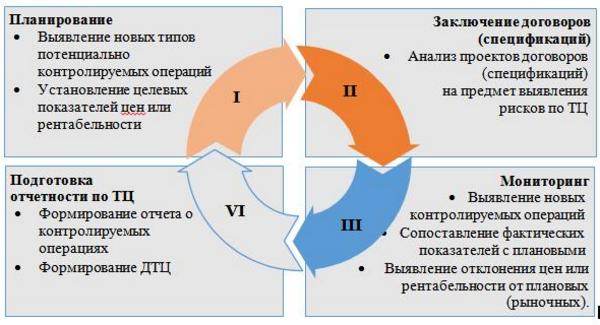

Побудова бізнес-процесів по ТЦ

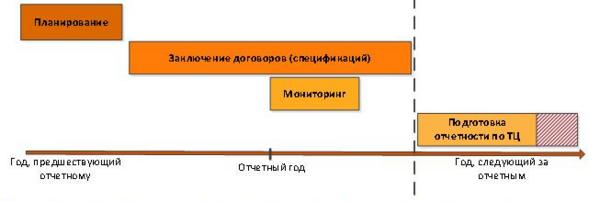

Важливу роль в мінімізації ризиків по ТЦ грає побудова ефективних бізнес-процесів для цілей дотримання законодавства про ТЦ. Основні етапи побудови бізнес-процесів відбиті на діаграмі:

Наступний графік показує приблизні періоди виконання бізнес-процесів ТЦ :

Впровадження таких бізнес-процесів на підприємстві допоможе вчасно відстежувати і контролювати зміни, які відбуваються усередині компанії, зіставляти інформацію із законодавчими нормами і реаліями, які диктує ринок, а також своєчасно ідентифікувати і мінімізувати ризикові області, ТЦ, що стосуються.

Договір про попереднє узгодження цін - альтернативний інструмент управління рисками по ТЦ

Ще одним інструментом мінімізації ризиків по ТЦ в руках великих платників податків являється договір про попереднє узгодження цін. Полягає цей договір з ГФСУ за ініціативою платника податків. Також можуть притягуватися податкові органи країни, резидентом якої є сторона контрольованої операції. Предметом цього договору, серед іншого, являється методологія визначення цін, вживана в контрольованих операціях.

Чому ж укладення цього договору може бути привабливим і вигідним для компанії? Головна причина - гарантія неможливості донарахування податкових зобов'язань, штрафів і пені відносно контрольованих операцій, які є предметом договору про узгодження цін при виконанні умов договору.

Укладення цього договору має ряд інших переваг. Наприклад, дає упевненість платникові податків в правильності вибраної ним методології ТЦ, вживаному переліку джерел інформації, які використовуються для обгрунтування ринковості цін в контрольованих операціях, допустимому відхиленні від встановленого рівня економічних умов здійснення операцій, оскільки після узгодження така методологія не може бути оспорена податковими органами при дотриманні умов договору.

Також ця угода надає можливість платникові податків вирішити спори відносно ТЦ методом співпраці з ГФСУ замість судового розгляду, знижує ризик подвійного оподаткування і витрати, пов'язані з щорічним аналізом по ТЦ.

У міжнародній практиці ці договори полягають вже давно і цілком успішно. Як показує досвід інших країн, договори доцільно укладати в тих юрисдикціях, де податкові органи займають фіскальну позицію. До таких країн можна віднести і Україну.

У Україні порядок укладення договору про попереднє узгодження цін був прийнятий цього року і доки подача заяви для укладення цього договору здійснюється на безкоштовній основі, на відміну від багатьох країн, де за розгляд заяви про укладення такого договору стягується істотне державне мито.

***

Таким чином, для цілей дотримання вимог законодавства про ТЦ і мінімізацію ризиків, дуже важливе проведення своєчасної діагностики операцій, що підлягають контролю по ТЦ, встановлення і проведення моніторингу цін в контрольованих операціях, здійснення функціонального і економічного аналізу, а також підготовка і надання усієї необхідної звітності в податкові органи у встановлені терміни.

Рекомендуємо починати планувати процес забезпечення дотримання правил ТЦ якомога раніше. Інакше існує висока вірогідність кристалізації потенційних ризиків, понизити які після часу буде дуже складне або взагалі неможливе.

Ольга Трифонова

Старший менеджер

Керівник групи ТЦ

PwC Україна

Ганна Николайко

Молодший менеджер

PwC Україна