Оплата роялті сьогодні в нашій країні зв'язана з множиною підводних каменів з точки зору оподаткування такого платежу : це і питання про те, чи підпадає платіж під особливий податковий режим "роялті", і обмеження в постановці на витрати, і нюанси оподаткування роялті нерезидентам… Проте навіть якщо ліцензіат-платник податків перевірить свій платіж на відповідність усім цим умовам Податкового кодексу України (далі - НКУ)він все одно не може "спати спокійно". Йому треба думати про те, а чи правильно він використовує об'єкт інтелектуальної власності, за який платить роялті, і збирати усі докази такого використання.

Чому?

Річ у тому, що згідно з підпунктом 140.1.2 пункту 140.1 статей 140 НКУ при визначенні об'єкту оподаткування податком на прибуток враховуються такі витрати подвійного призначення : витрати по нарахуванню роялті і придбанню нематеріальних активів (окрім тих, які підлягають амортизації) для їх використання в господарській діяльності платника податку. А далі логіка податкових органів така: немає використання в господарській діяльності - немає витрат - заплати податок на прибуток. Відмічу, що останнім часом почастішали випадки внесення таких висновків податківців в акти перевірок, за результатами яких були прийняті податкові повідомлення-рішення. Частина цих повідомлень-рішень була оспорена в судах, що дає нам можливість сьогодні аналізувати позицію податкових органів, платників податків і думку судів на цю тему.

Отже, що ж думають суди на тему використання в господарській діяльності об'єкту роялті?

Ще в 2009 році на цю тему висловився Вищий адміністративний суд України у своїй Постанові від 27 січня 2009 року у справі № До-6880/07: "… роялті припускає реальне користування будь-яким авторським правом, в спірному випадку, реальне використання знаку для товарів і послуг. Проте, при розгляді цієї справи по суті, суди попередніх інстанцій не з'ясували, чи було реальне використання цього знаку і якими доказами воно підтверджується. Наявність в матеріалах справи тільки актів виконання взаємних доказів … недостатньо для підтвердження факту здійснення господарських операцій з використанням знаку для товарів і послуг". Відмічу, що в цій постанові аналізувалися норми Закону "Про оподаткування прибутку підприємств", але відносно питання, що розглядається нами, вони схожі з нормами НКУ.

У переважній більшості випадків платники податків намагаються довести використання ними об'єкту інтелектуальної власності, за який вони сплатили роялті.

Якими документами доводять використання об'єкту роялті?

Окрім звітів про нарахування роялті, актів за поданням послуг з використання об'єктів, звітів про використання об'єктів ліцензіати-виробники товарів надають екземпляри товару з використанням об'єкту інтелектуальної власності і рекламні матеріали. У випадках, якщо товари через свою природу продаються без упаковки, а вимагається довести використання торгової марки відносно цих товарів, треба продумувати додаткові докази такого використання. Так, згідно з Постановою Донецького окружного адміністративного суду від 15 серпня 2013 року у справі №805/8495/13-а позивач в якості доказів використання торгової марки "EXTRA" для палива власного виробництва надав паспорти якості на паливо моторне альтернативне "EXTRA", на яких містилися повні зображення торгової марки, а також договори з покупцями, в яких при визначенні палива також була вказана торгова марка.

Що стосується ліцензіатів, які надають послуги під торговою маркою, що ліцензується, то тут треба ще уважніше відноситися до збору доказів використання, оскільки частенько їх може бути дуже небагато. З прикладів таких доказів, взятих до уваги судами, - дисконтні картки з нанесеною торговою маркою, докази використання торгової марки у вивісках магазинів, написах на торгових полицях, рекламних оголошеннях - для послуг торгівлі під торговою маркою "Сільпо" (Постанова Київського окружного адміністративного суду від 10 грудня 2009 року у справі № №22-а-37036/08). А в цілях доведення використання торгової марки "УкрАВТО" відносно послуг торгівлі автомобілями, ремонту і технічного обслуговування автомобілів до суду були надані розклад роботи, куточок споживача, бейджи, бухгалтерські документи, витягання їх сайту, копія рекламних щитів (Постанова Вінницького окружного адміністративного суду від 14 березня 2013 року у справі № 802/655/13-а).

А чи було використання?

Добре, коли використання об'єкту роялті очевидне - приміром, ліцензіат сам має виробничі потужності і робить товар, що маркірується торговою маркою або з використанням іншого об'єкту інтелектуальної власності. Проте не завжди ситуація така проста. Розглянемо випадки, коли податкові органи і суди не угледіли в діяльності платника податків використання об'єкту інтелектуальної власності, хоча останній надав докази.

Судова справа про роялті за технології і торгові марки L'OREAL і GARNIER

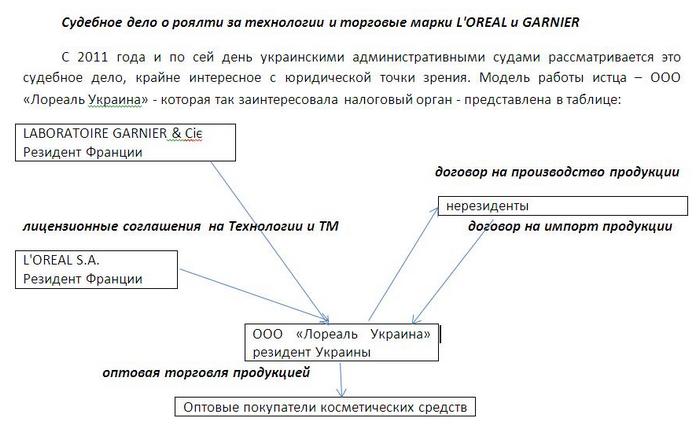

З 2011 року і до цього дня українськими адміністративними судами розглядається ця судова справа, украй цікава з юридичної точки зору. Модель роботи позивача - ТОВ "Лореаль Україна" - яка так зацікавила податковий орган - представлена в таблиці:

Як видно з таблиці, ТОВ "Лореаль Україна" уклало з 2-мя резидентами Франції ліцензійні угоди (по яких сплачувало роялті і відносило їх на витрати). Предметом ліцензійних угод було надання ТОВ "Лореаль Україна" виняткових прав і ліцензій на використання Ліцензійних продуктів (косметичних, гігієнічних продуктів і туалетних засобів (далі - косметичні засоби), виготовлених згідно з Технологієюі яку сторони погоджували продавати на Території (у тому числі України) під ліцензійними Торговими марками). Ліцензія була обмежена винятковим правом на виробництво і продаж виготовлених Ліцензійних продуктів на Території і, внаслідок цього, використання Технології і ліцензійних Торгових марока також винятковим правом на імпорт, дистрибуцію і продаж Ліцензійних продуктів на Території. При цьому Ліцензіари уповноважили ТОВ "Лореаль Україна" укласти договори на виробництво косметичних засобів з будь-якою компанією групи L'OREAL. Тому платник податків і уклав з певними нерезидентами договори на виробництво Ліцензійної продукції відповідно до Технологій і договори на подальший імпорт цієї зробленої продукції, маркірованої ліцензійними Торговими марками. Окружний адміністративний суд г.Киева у своїй Постанові від 4 липня 2011 року у справі №2а-7895/11/2670 підтримав ТОВ "Лореаль Україна" в його позиції, що договори на виробництво і договори на імпорт нерозривно пов'язані між собою в єдиному господарському процесі, що і підтверджує використання позивачем Технологій і ліцензійних Торгових марок.

Проте іншу думку висловили податковий орган і апеляційна судова інстанція (Постанова Київського апеляційного адміністративного суду від 25 червня 2013 року у справі №2а-7895/11/2670). Вони порахували, що Технології фактично не були використані в господарській діяльності ТОВ "Лореаль Україна", а значить - були завищені валові витрати на суму сплачених роялті. Аргументація була приведена наступна:

1. ТОВ "Лореаль Україна" не має власних або орендованих потужностей для проведення господарської діяльності по виробництву косметичної продукції.

2. Само існування договору на виробництво не підтверджує факту участі позивача у безпосередньому виробництві продукції, оскільки відсутні які-небудь первинні документи, які свідчать про відношення позивача до виробництва. Так, не було надано документів, що підтверджують передачу Технологій від ТОВ "Лореаль Україна" підприємству-виробникові. Крім того, сам договір на виробництво не розкриває участі позивача в цьому виробництві: не вказані терміни виготовлення, відповідальність за порушення термінів, порядок звітності про виконання умов цього договору, специфікацію продукції, калькуляцію продукції, узгодження яких-небудь норм сировини і матеріалів згідно із замовленням і тому подібне

3. В усіх договорах, по яких здійснювалися постачання, позивач названий ПОКУПЕЦЬ, а нерезидент - ПРОДАВЕЦЬ, що підтверджує факт взаємин купівлі-продажу.

4. Спірні господарські операції позивач відобразив у бухгалтерському записі Дт 28 Кт 632, що відповідно свідчить про прихід товару (рахунок 28 "Товарів") від іноземного постачальника (Рахунок 632 "Розрахунки з іноземними постачальниками"). Позивачем не були задіяні рахунку 23 "Виробництво" і 26 "Готова продукція", ведення яких обов'язкове при відображенні операцій, пов'язаних з виробництвом.

Відповідно, судом був зроблений висновок про те, що використання Технологій у виробництві (господарській діяльності позивача) не підтверджується належними і допустимими доказами, а тому віднесення позивачем роялті до витрат є порушенням податкового законодавства.

Аналіз даного судове спора дозволяється зробити висновок, що податкові органи і суди усе більш уважно відносяться до питань використання об'єкту інтелектуальної власності в господарській діяльності компаній, і іноді звертають увагу навіть на не очевидні, на перший погляд, пропуски в моделях роботи з роялті.

Коротко про головний

Отже, Ви уклали ліцензійний договір, платите роялті і хочете відносити їх на витрати. Що ж Вам треба в цьому випадку перевірити в контексті використання об'єкту в господарській діяльності? Нижче приведено декілька правил:

1. Треба переконатися, що об'єкт інтелектуальної власності дійсно використовується; при цьому він використовується саме тими способамиякі вказані в ліцензійному договорі, і в повній відповідності з нормами законодавства, регулюючими таке використання (ст.15 Закону України "Про авторське право і суміжні права"ст.16 Закону України "Про охорону прав на знаки для товарів і послуг"ст.28 Закону України "Про охорону прав на винаходи і корисні моделі" і так далі)

2. Треба перевірити, що об'єкт використовується саме у тому вигляді, в якому він зареєстрований. При цьому відмічу, що згідно частини 4 статті 16 Закону "Про охорону прав на знаки для товарів і послуг" використанням знаку вважається також його використання у формі, яка відрізняється від зареєстрованого знаку тільки окремими елементами, якщо це в цілому не змінює відмітності знаку.

3. Украй важливо зберігати докази використання об'єкту.

4. Необхідно правильно відображати операції по виплаті роялті у бухгалтерському обліку - у повному відповідності із способами використання об'єкту.

Вікторія Остапчук

керівний партнер Патентно-юридичного агентства "Синергія",

адвокат, патентний повірений України

За допомогою системи аналізу судових рішень VERDICTUM юристи можуть швидко підбирати максимально тотожні рішення по одному предмету і обставинам справи при роботі з колосальним масивом документів судової практики. VERDICTUM - це новий продукт для практикуючих юристів від компанії "ЛІГА: ЗАКОН". У основі системи аналізу лежить програмний комплекс інноваційних пошуково-аналітичних алгоритмів і інструментів обробки текстів. Безкоштовно протестувати VERDICTUM |