2. Приклади визначення оподатковуваного прибутку постійних представництв нерезидентів

В цьому розділі буде розглянуто декілька найбільш розповсюджених ситуацій, які стосуються визначення оподатковуваного прибутку постійних представництв. Приклади обирались таким чином, щоб проілюструвати максимально широке коло нюансів, які впливають на визначення оподатковуваного прибутку, зокрема:

а) порядок визначення оподатковуваного прибутку згідно з нормами ПКУ шляхом прямого підрахунку, і шляхом застосування коефіцієнту 0,7;

б) застосування правил міжнародного договору, зокрема, в тій частині, коли правила, встановлені ПКУ, суперечать нормам і принципам міжнародного договору;

в) рекомендації щодо застосування окремих правил бухгалтерського обліку в аналізованих ситуаціях.

|

Олексій Шматко |

2.1. Представництво як постачальник послуг на користь нерезидента. Порівняння способів визначення оподатковуваного прибутку постійного представництва

Представництво, яке виконує функції постачальника послуг на користь нерезидента, є найбільш розповсюдженою ситуацією. Найчастіше йдеться про маркетингові або рекламні функції, функції із збору інформації для нерезидента, послуги з підтримки реєстрації продукції нерезидента (наприклад, медичних препаратів) або прав інтелектуальної власності тощо. Важливо розуміти, що йдеться про представництва, які не мають статусу некомерційних, оскільки обсяги відповідної діяльності та характер діяльності нерезидента виключають застосування до таких представництв абзацу третього п.14.1.193 ст.14 ПКУ. Відтак, такі представництва відповідають ознакам платника податку, і в разі, якщо обсяг взаємовідносин з нерезидентом перевищує 10 млн. грн., визначення ними оподатковуваного прибутку вимагає застосування трансфертного ціноутворення.

Загальною рисою такого роду представництв є те, що основним джерелом фінансування представництва є кошти, які надходять від нерезидента. При цьому, сума коштів, яка надходить представництву, економічно призначена лише для покриття витрат такого представництва, і не призначена для утворення в Україні будь-якого економічного прибутку. Юридично така сума коштів характеризується як фінансування на утримання представництва, а відповідно - збільшує доход представництва не в момент одержання коштів, а в той момент, коли представництвом понесено відповідні витрати26.

______

26 Отримане цільове фінансування визнається доходом протягом тих періодів, у яких були зазнані витрати, пов'язані з виконанням умов цільового фінансування (п.17 Положення (Стандарту) бухгалтерського обліку 15 "Дохід").

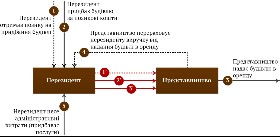

Наприклад, якщо представництво, основною діяльністю якого є замовлення для різноманітних маркетингових досліджень нерезиденту, одержало від нерезидента суму, еквівалентну 25 млн. грн., з яких витратило на поточну діяльність 24 млн. грн., то у фінансовій звітності таке представництво відобразить доходи та витрати в сумі, що дорівнюють 24 млн. грн. (рис.2).

|

Рис.2. Ілюстрація типової ситуації, в якій представництво виконує функції постачальника послуг на користь нерезидента27 |

27 На рисунках, що наводяться в подальшому, чорними суцільними лініями відображено операції з придбання товарів і послуг, чорними пунктирними лініями - операції з перерахування коштів, червоними суцільними лініями - операції, які визнаються з метою оподаткування у взаємовідносинах між представництвом і нерезидентом, червоними пунктирними лініями - операції з перерахування коштів, які визнаються з метою оподаткування у взаємовідносинах між представництвом і нерезидентом.

П.9-12 МСБО 21 визначає низку факторів, які враховуються при визначенні функціональної валюти закордонної господарської одиниці28. До таких факторів, серед іншого, відносять валюту, яка впливає в основному на витрати на оплату праці, матеріали та інші витрати, пов'язані з наданням товарів та послуг (часто це валюта, у якій визначаються такі витрати та здійснюються розрахунки).

______

28 В термінах МСБО 21, постійно представництво нерезидента є для такого нерезидента закордонною господарською одиницею.

Оскільки представництво в аналізованій ситуації несе витрати виключно в гривні, природньо, що функціональною валютою такого представництва доцільно обирати гривню.

Оподатковуваний прибуток буде відрізнятись залежно від того, визначає представництво оподатковуваний прибуток шляхом прямого підрахунку, чи застосовує коефіцієнт 0,7.

Якщо представництво визначає прибуток шляхом прямого підрахунку, воно має відобразити коригування фінансового результату на підставі п.140.5.1 ст.140 ПКУ, оскільки незалежне підприємство, яке би здійснювало діяльність з організації маркетингових досліджень, очевидно, спрямовувало би таку діяльність на отримання прибутку, а не на отримання нульового результату.

Застосовуючи методологію трансфертного ціноутворення, представництво, вочевидь, має використати або метод «витрати плюс» із використанням показника валової рентабельності собівартості, або метод чистого прибутку із використанням показника валової рентабельності витрат, і розрахувати ринковий діапазон для відповідного показника рентабельності. При цьому, базою для розрахунку такого ринкового діапазону буде фінансова звітність підприємств, які здійснюють діяльність з організації маркетингових досліджень, і відповідають умовам, визначеним в п.39.3.2.9 ст.39 ПКУ29 .

______

29Відповідно до п.39.3.2.9 ст.39 ПКУ, інформація про зіставних юридичних осіб використовується у разі одночасного дотримання таких умов:

1) якщо юридична особа проводить діяльність, зіставну з діяльністю сторони контрольованої операції, що досліджується, та виконує зіставні функції, пов'язані з такою діяльністю. Зіставлення діяльності визначається, зокрема, з урахуванням видів економічної діяльності згідно з КВЕД ДК 009:2010, а також міжнародними класифікаторами.

2) якщо юридична особа не має збитків за даними фінансової звітності більш ніж в одному звітному періоді у періодах, які використовуються для розрахунку відповідних показників;

3) якщо юридична особа не володіє прямо та/або опосередковано корпоративними правами іншої юридичної особи з часткою такої участі більше 20 відсотків або не має як учасника (акціонера) юридичну особу з часткою прямої (опосередкованої) участі більше 20 відсотків.

Припустимо, що згадане представництво використало метод чистого прибутку з урахуванням показника чистої рентабельності витрат, і розрахувало ринковий діапазон рентабельності, який має мінімальне значення 9,85%, максимальне значення - 45,24%, і медіану 21,44% 30.

______

30Природно, що аналізованою стороною у взаємовідносинах з нерезидентам в цій ситуації є саме представництво, оскільки функції представництва є більш простими, а обсяги ризиків представництва - відносно незначними в порівнянні із функціями, що виконує нерезидент, і ризиками, які він несе.

Це означає, що в рядку 03 декларації з податку на прибуток, а також в рядку 3.1.3 додатка РІ, представництво має відобразити коригування (збільшити фінансовий результат) на 5 145,6 тис. грн., тобто визначити оподатковуваний прибуток шляхом застосування медіани рентабельності до суми загальних витрат (п.39.3.2.3 ст.39 ПКУ). Відтак, оподатковуваний прибуток представництва буде становити 5 145,6 тис. грн.

______

31 24 000 тис. грн. * 21,44%.

Якщо представництво визначає оподатковуваний прибуток із застосуванням коефіцієнта, то доходи представництва у відповідному розрахунку будуть визначені в сумі 24 000 тис. грн., а витрати - в сумі 16 800 тис. грн., оподатковуваний прибуток, таким чином, буде становити 7 200 тис. грн.

В умовах ринкового діапазону рентабельності, який описано вище (від 9,85% до 45,24% з медіаною 21,44%) представництво не зобов'язано буде здійснювати жодних коригувань відповідно до абзацу п'ятого п.39.3.2.5 ст.39 ПКУ, оскільки застосування для цілей оподаткування медіани діапазону рентабельності здійснюється за умови, що це не призведе до зменшення сум податку, що підлягає сплаті до бюджету. В цьому випадку застосування коефіцієнту не вступає в конфлікт з принципом "витягнутої руки", закріпленим міжнародним договором, оскільки будь-який показник в межах діапазону відповідає цьому принципу.

Беручи до уваги, що ефективне співвідношення прибутку (30%) до суми визнаних витрат (70%) становить 42,86%, варіант, в якому платникові податків, що визначає оподатковуваний прибуток із застосуванням коефіцієнта, необхідно буде також застосовувати і коригування на підставі п.140.5.1 ст.140 ПКУ, здається скоріше виключенням32.

______

32 Досвід розрахунків діапазонів рентабельності для значної кількості галузей вказує, що на практиці, медіани відповідних діапазонів мають переважно менші значення.

В той же час, у випадку, якщо максимальне значення діапазону рентабельності розрахованого діапазону становить менше за 42,86%, представництво, що розраховує свій прибуток із застосуванням коефіцієнту, посилаючись на положення п.2 ст.7 Конвенції і принципи, що висвітлені в розділі 1.3, може наполягати на необхідності зменшення оподатковуваного прибутку до рівня максимального значення діапазону рентабельності.

2.2. Представництво, яке надає в оренду майно, що належить нерезиденту. Врахування фактичних витрат, понесених нерезидентом, при визначенні прибутку представництва

Хоча приклад діяльності представництва, описаний в 2.1, є доволі розповсюдженим, він не є єдиним варіантом діяльності представництва. В багатьох випадках представництва нерезидентів можуть надавати послуги стороннім організаціям, використовуючи при цьому майно або кошти, що належать нерезиденту.

Основними проблемним питанням оподаткування при цьому є врахування в податковому обліку представництва тих чи інших витрат, що понесені нерезидентом, але економічно пов'язані із діяльністю представництва, а також застосування іншої функціональної валюти, ніж гривня.

Спочатку буде наведений простий прикладі, в якому нерезиденту належить об'єкт нерухомості, і нерезидент надає такий об'єкт в оренду через створене в Україні постійне представництво33 (рис.3).

______

33 В принципі, нерезидент не зобов'язаний створювати представництво для надання нерухомості в оренду в тих випадках, коли надання нерухомості відбувається "пасивним" шляхом (без додаткових функцій з управління майном або його експлуатації, що потребують наявності спеціального персоналу або місця діяльності). В той же час, в ситуації, коли нерезидент є резидентом країни, з якою укладено договір про уникнення подвійного оподаткування, створення представництва дозволяє знизити суму податкових платежів, оскільки замість податку на репатріацію, що стягується з доходу, буде сплачуватись податок на прибуток.

|

Рис.3. Ілюстрація ситуації, в якій представництво надає в оренду нерухомість, що належить нерезиденту |

Допустимо, річна сума орендних платежів, що надходять від орендарів (операція 3), становить 24 млн. грн. (за вирахуванням ПДВ). При цьому, об'єкт нерухомості був придбаний нерезидентом до створення представництва за 10 млн. євро. (операція 2). Для придбання об'єкту нерухомості нерезидентом було залучено позику зі сплатою процентів за ставкою 2% річних (операція 1).

Крім того, нерезидент, природно, несе адміністративні витрати, пов'язані із забезпеченням своєї діяльності в цілому (операція 5). Гривневий еквівалент суми таких витрат становить 70 тис. євро.

Нерезидент не перераховує в Україну жодного фінансування а навпаки - доходи, що одержані представництвом від надання нерухомості в оренду, перераховуються представництвом нерезиденту (операція 4).

Основними питаннями, які виникають в такого роду ситуаціях, є три питання:

а) чи можуть при визначенні оподатковуваного прибутку постійного представництва, бути враховані витрати, які понесені нерезидентом?

б) якщо витрати можуть бути враховані, яким чином відповідні суми мають бути підтверджені?

в) яку функціональну валюту обрати при веденні бухгалтерського обліку?

Відповідь на перше запитання міститься в тексті діючих угод про уникнення подвійного оподаткування. Наприклад, п.3 ст.7 Конвенції з Польщею встановлює:

"У визначенні прибутку постійного представництва допускається віднімання витрат, понесених для цілей постійного представництва, включаючи раціональний розподіл управлінських та загальноадміністративних витрат, понесених для цілей підприємства в цілому як у Державі, де розташоване постійне представництво, так і в будь-якому іншому місці"

З огляду на положення п.3.2 ст.3 ПКУ та Конституції України відносно превалювання положень міжнародного договору над нормами законодавства України, немає сумнівів в тому, що постійне представництво при визначенні оподатковуваного прибутку має право врахувати:

а) суму амортизації, обчисленої виходячи з вартості будівлі (10 млн. євро.), яка була придбана (операція 2ґ),

б) суму процентів, що нараховані нерезидентом за кредитом, що був отриманий для придбання будівлі (операція 1ґ),

в) частину розподілених загальногосподарських витрат, понесених нерезидентом (операція 5ґ).

Питання полягає радше в тому, як відповідні операції мають бути відображені в бухгалтерському обліку представництва, якими документами мають бути підтверджені відповідні суми витрат, і яку функціональну валюту обрати для цілей обліку.

В подібній ситуації, відповідно до положень МСБО 21, для постійного представництва більш доцільним є обрання функціональною валютою обліку євро, з подальшим перерахунком сум в гривні для цілей подання звітності.

При цьому, для врахування відповідних витрат, в бухгалтерському обліку представництва, на підставі авізо, мають бути здійснені бухгалтерські проведення з обліку відповідних активів, зобов'язань та витрат в кореспонденції з рахунком 683 "Внутрішньогосподарські розрахунки".

Наприклад, в описаній ситуації, в обліку представництва на підставі авізо, наданих нерезидентом, мають бути відображені:

придбана будівля - бухгалтерським проведенням Дт 103 Кт 683 на суму 10 млн. євро.,

отриманий кредит - Дт 683 Кт 506 на суму 10 млн. євро.34 ,

проценти за кредитом - Дт 95 Кт 683 щоквартально в розмірі нарахованих процентів,

розподілені загальногосподарські витрати - Дт 92, 93 Кт 683.

______

34 Для цілей цього прикладу, виходячи з наведених числових значень, ми враховуємо, що отриманий кредит повністю відноситься до представництва. Приклад часткового віднесення кредиту до представництва буде наведений в розділі 2.3.

Визначаючи доходи в бухгалтерському обліку, представництво має перевести такі доходи в євро із застосуванням офіційного обмінного курсу. Прийнявши для цілей цього та наступних прикладів обмінний курс, що дорівнює 30 грн. за 1 євро, сума доходу буде дорівнювати 800 тис. євро.

При поданні фінансової звітності, представництво має використати положення п.38 і п.39 МСБО 21, і перерахувати показники, що визначені у функціональній валюті (євро), у валюту подання (гривню), з використанням таких правил:

а) активи та зобов'язання в кожному поданому звіті про фінансовий стан переводяться за курсом при закритті на дату цього звіту про фінансовий стан,

б) дохід та витрати в кожному звіті про сукупні доходи або окремому звіті про прибутки та збитки переводяться за валютними курсами на дати операцій,

в) усі остаточні курсові різниці визнаються в іншому сукупному прибутку.

В такому випадку, фінансовий результат представництва за рік, визначений шляхом прямого підрахунку, буде становити 2 580 тис. грн. (таблиця 1).

Таблиця 1

Розрахунок прибутку представництва шляхом прямого підрахунку з урахуванням витрат, понесених нерезидентом для цілей представництва

Показник | Тис. євро | Тис. грн. | Примітка |

Доходи | 800 | 24 000 | |

Витрати, в т.ч. | 714 | 21 420 | |

амортизація будівлі | 500 | 15 000 | Сума, розрахована виходячи з вартості будівлі 10,0 млн. євро., і мінімально встановленого п.138.3.3 ст.138 ПКУ строку експлуатації 20 років. |

розподілені загальногосподарські витрати | 14 | 420 | Умовно розподілена частина витрат (уявивши, що нерезидент використовує для розподілу загальновиробничих витрат суму отриманих доходів, а також, що сума доходів представництва становить 20% від доходів нерезидента в цілому). |

Фінансові витрати | 200 | 6 000 | За ставкою 2% річних від суми позики в 10,0 млн. євро. |

3. Прибуток (р.1 - р.2) | 86 | 2 580 |

Необхідно підкреслити, що в цьому випадку застосування євро як функціональної валюти обліку найкраще відповідає не лише положенням МСБО 21, але також і положенням Модельних конвенцій. Застосування гривні як функціональної валюти створило б проблеми у зв'язку із переведенням в гривню суми амортизацій, процентів та розподілених загальногосподарських витрат, а також у зв'яку із визнанням курсової різниці за кредитом. Наслідком некоректного визначення функціональної валюти стало б визначення суми оподатковуваного прибутку, що не відповідає принципу "витягнутої руки" за рахунок необхідності визначення курсових різниць.

В той же час, в аналізованій ситуації, в діяльності представництва курсові різниці виникати не повинні, принаймні - у зв'язку з придбанням нерухомості та одержанням кредиту, оскільки валютного ризику за цими операціями не виникає в діяльності нерезидента в цілому. Валютний ризик в діяльності нерезидента виникає у зв'язку із тим, що нерезидент, де факто, одержує доходи в гривні, тобто в іншій валюті, ніж функціональна валюта нерезидента. В той же час, вплив такого валютного ризику на оподаткування буде врахований при визначенні доходу від надання нерухомості в оренду.

Для того, щоб забезпечити виконання законодавчих вимог щодо підтвердження операцій в бухгалтерському обліку первинними документами35 усі первинні документи, облікові регістри, бухгалтерська та інша звітність повинні складатись українською мовою. Документи, що є підставою для записів у бухгалтерському обліку і складені іноземною мовою, повинні мати аутентичний переклад., нерезидент має передати представництву оригінали або належним чином засвідчені копії первинних документів, якими підтверджуються відповідні господарські операції, а представництво має засвідчити переклад таких документів.

______

35 Відповідно до п.1.3 Положення про документальне забезпечення записів в бухгалтерському обліку (наказ Міністерства фінансів України від 24.05.1995 № 88),

Що стосується розподілених загальногосподарських витрат, то у випадку їх врахування, нерезидент повинен забезпечити надання не лише первинних документів, якими підтверджуються витрати, але також і доказів, що підтверджують критерій для розподілу таких витрат. В загальному випадку такими доказами мають бути повна фінансова звітність нерезидента, облікова політика, яка визначає критерії розподілу витрат, а також відповідні розрахунки розподілених витрат.

Методологія трансфертного ціноутворення (зокрема - функціональний аналіз) в аналізованій ситуації має другорядне значення - будь-які фактичні витрати, що понесені нерезидентом, апріорі відповідають принципу "витягнутої руки", оскільки вони, де-факто, понесені у неконтрольованих операціях. В тому ж випадку, якщо відповідні витрати понесені на користь осіб, пов'язаних з нерезидентом, відповідність певних витрат принципу "витягнутої руки" буде потребувати окремого обґрунтування.

Важливо розуміти, що за відсутності фактичного підтвердження певних витрат, орган ДФС під час перевірки, в межах наданих йому повноважень, може розрахувати прибуток представництва із застосуванням коефіцієнту 0,7. В такому випадку сума витрат представництва буде становити 16 800 тис. грн. (70% від 24 000 тис. грн.), а сума оподатковуваного прибутку - 7 200 тис. грн.

2.3. Сплата податку на репатріацію при перерахуванні коштів постійним представництвом нерезиденту

Як було вказано в розділі 2.2, в аналізованій ситуації представництво перераховує нерезиденту доходи, одержані від надання нерухомості в оренду.

Відповідно до підпункту "ґ" п.141.4.1, п.141.4.2 ст.141 ПКУ, постійне представництво нерезидента, що здійснює виплату нерезиденту доходу у вигляді орендної плати, має утримати з таких доходів податок на репатріацію за ставкою 15%.

В той же час, юридична кваліфікація ситуації з точки зору ПКУ є лише першим кроком юридичного аналізу, що має бути проведений при аналізі ситуації щодо оподаткування доходів нерезидентом. Другим кроком такого юридичного аналізу є автономне застосування міжнародного договору про уникнення подвійного оподаткування36 .

______

36 Див. розділ 1.4.

Здійснюючи аналіз застосування міжнародного договору, важливо розуміти, що платіж, який здійснюється представництвом на користь нерезидента, містить в собі декілька складових. Зокрема, такий платіж:

а) відшкодовує витрати, понесені нерезидентом на придбання нерухомості, що в подальшому надається в оренду через представництво (операція 1 на рис.3);

б) відшкодовує витрати, понесені нерезидентом на сплату процентів за кредитом, залученим для придбання відповідно нерухомості (операція 2 на рис.3);

в) відшкодовує витрати, понесені нерезидентом для забезпечення адміністративної діяльності (операція 5 на рис.3);

г) містить елемент операційного прибутку нерезидента від надання нерухомості в оренду.

Як було зазначено в розділі 1.3, положення п.1 ст.7 Модельної конвенції, виключають стягнення з нерезидента податку, більшого, ніж податок на прибуток, що відноситься до постійного представництва.

В той же час, відповідно до положень ст.7 Модельної конвенції37 , якщо прибуток включає види доходів або приріст вартості нерухомого майна, які розглядаються окремо в інших статтях конвенції, положення цих статей мають пріоритет.

______

37 Наприклад, п.7 ст.7 Конвенції Україна-Польща.

В аналізованій ситуації положення ст.11 Модельної конвенції відносяться до процентів за кредитом, що враховується при визначенні прибутку постійного представництва, а відтак - мають пріоритет над положеннями ст.7:

"1. Проценти, що виникають в одній Договірній Державі і сплачуються резиденту другої Договірної Держави, будуть оподатковуватись в цій другій Державі, якщо такий резидент має фактичне право на ці проценти.

2. Однак, такі проценти можуть також оподатковуватись у тій Договірній Державі, в якій вони виникають, і відповідно до законодавства цієї Держави, але якщо одержувач фактично має право на проценти, податок, що стягується, не повинен перевищувати 10 процентів від загальної суми процентів…

5. Вважається, що проценти виникають у Договірній Державі, якщо платником є сама держава, її політико-адміністративний підрозділ, місцеві органи влади або резидент цієї Держави. Якщо, проте, особа, що сплачує проценти, незалежно від того, є вона резидентом Договірної Держави чи ні, має в Договірній Державі постійне представництво або постійну базу, у зв'язку з яким виникла заборгованість, по якій сплачуються проценти, і витрати по сплаті цих процентів несе постійне представництво або постійна база, то вважається, що такі проценти виникають у Державі, в якій знаходиться постійне представництво або постійна база"38.

______

38 Наводиться згідно з текстом Конвенції Україна-Польща.

Таким чином, застосування ПКУ в тій частині, в якій він не суперечить міжнародному договору (третій крок аналізу) вказує на те, що в аналізованій ситуації податок на репатріацію може стягуватись в тій частині, в якій платіж представництва на користь нерезидента є відшкодуванням вартості процентів, що враховано при визначенні оподатковуваного прибутку представництва39. Розмір податку, що може стягуватись, встановлюється відповідним міжнародним договором. В іншій частині платежу податок на репатріацію стягуватись не може.

39 В подальшому в цій статті податок такого роду згадується як "вторинний податок на репатріацію".

Олексій Шматко,

президент "Аксіома Консалтинг Груп",

к.е.н., L.LM. (Adv.), сертифікований аудитор,

сертифікований податковий консультант.

Трансфертне ціноутворення в діяльності постійних представництв нерезидентів. Приклади (частина 2)