Термину «трансфертное ценообразование» никак не удается войти в правовое поле Украины. Отдельные элементы механизма регулирования сделок между подконтрольными лицами существуют, но решение проблемы оттока капитала из Украины в офшорные зоны находится на стадии теорий. Изменится ли ситуация в ближайшем будущем?

Использование «офшорных схем» давно практикуется как в Украине, так и в мире. Такие схемы связаны не только с рационализацией направления денежных потоков, но и с вопросами налогообложения, перераспределением финансовых ресурсов. Особенности существующего законодательства позволяют крупному и среднему бизнесу выгодно выводить финансовые ресурсы и накапливать их на территории определенных стран. В рамках Украины это приводит к существенному оттоку капитала (по некоторым данным, после восстановления независимости и перехода к рыночной экономике из Украины «вывели» 167 миллиардов долларов США), росту количества фиктивных сделок, монополизации и практически полному отсутствию реальных инвестиций.

Результаты борьбы с бесконтрольными потоками капитала на мировой арене неутешительные. Так, по данным Банка международных расчетов (BIS), объем средств, сконцентрированных в офшорных зонах, остался на том же уровне, что и в 2007 году: 2,7 триллионов долларов США. При этом в Европейском союзе продолжают проходить массовые акции за усиление контроля над корпорациями, а Мировой Банк опубликовал поражающие результаты масштабного исследования о нелегальном выводе капитала из развивающихся стран. Таким образом, борьба с «налоговыми гаванями» пока далека от успешного завершения: средства могут перераспределяться между офшорными центрами согласно другим правилам, однако продолжают оставаться там.

«Маємо те, що маємо»

Отечественная налоговая система не является оазисом для ведения бизнеса, упорно занимает последние места в мировых рейтингах простоты налогообложения. Во-первых, в стране отсутствует унифицированная налоговая политика, создана серьезная фискальная нагрузка, а во-вторых, коррупция способствовала превращению офшорных и оншорных территорий в обязательную составляющую работы транснациональных корпораций и финансово-промышленных групп.

В конце 2011 и начале 2012 года правительство Украины в очередной раз обратило внимание на злоупотребления офшорными схемами. Министерством социальной политики Украины было подготовлено две законодательные инициативы: касательно трансфертного ценообразования и сбора на обязательное государственное пенсионное страхование в операциях с офшорами. Государственная налоговая служба Украины (ГНС), в свою очередь, заявляет о подготовке новых стандартов отчетности в сфере трансфертного ценообразования.

При этом на данный момент в налоговом законодательстве Украины отсутствует как определение, так и предметные упоминания о трансфертном ценообразовании. В фискально-правовом контексте принято оперировать понятием обычной цены (определяемой сторонами договора), которое появилось в нормативно-правовых актах в конце 90-х, а механизм определения обычной цены все еще регламентируется п. 1.20 ст. 1 Закона Украины «О налогообложении прибыли предприятий». Однако предложенный в законе подход не стал действенной защитой против оттока капитала из Украины, несмотря на то, что в 2009 году Верховный Суд Украины признал возможность налоговых органов проводить доначисления налоговых обязательств путем определения обычных цен.

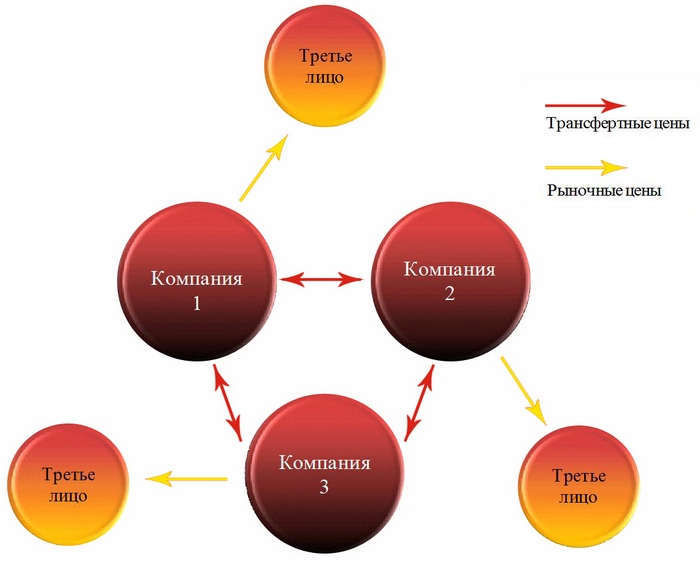

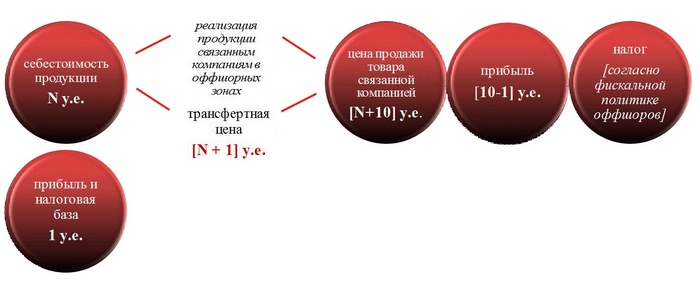

Кроме того, существует ряд известных на рынке схем для обхода применения к сделкам положений об обычных ценах, в частности:

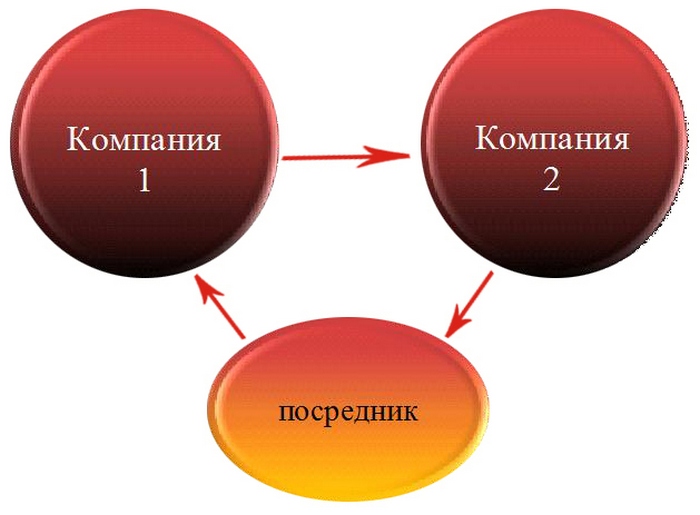

1) внедрение в сделки между связанными лицами промежуточного звена - посредника:

2) замена бартера (тут обычные цены обязательны) встречными договорами купли-продажи:

3) создание «безналогового треугольника»: Компания 1 отдает товар Компании 2, встречный же товар идет от Компании 2 к Компании 1 не напрямую, а через посредника:

С 1 января 2013 года вместо существующих положений в этой сфере вступает в силу ст. 39 Налогового кодекса Украины (далее - НКУ). Представители ГНС утверждают, что в Налоговом кодексе отражены методы регулирования трансфертного ценообразования предусмотренные Руководством Организации экономического сотрудничества и развития (далее - ОЭСР) по трансфертному ценообразованию для мультинациональных предприятий и налоговых администраций.

Предложенные в НКУ нормы в некоторой мере соответствуют принципу «вытянутой руки» - принципу, который лежит в основе европейского регулирования в данной сфере. Но для Украины прогнозы неутешительны: сложности расчета обычных цен и отсутствие обязанности субъектов хозяйствования предоставлять налоговым органам необходимую документацию по операциям со связанными лицами практически лишает последних возможности контролировать отток капитала за границу. Его возвращение в виде инвестиций или кредитов не восполняет финансовые потери страны в полной мере, поскольку сопровождается схемами оптимизации налогообложения и связано с дивидендами или расходами на обслуживание долга.

Ольга Стельмах |

|

Владимир Дзьобан |

|

Елена Зайцева |

Выше упоминалось, что еще в конце 2011 года был разработан документ, который мог бы серьезно отразиться на выгоде применения оффшорных схем. Речь идет о проекте именованном «О внесении изменений в Налоговый кодекс Украины» (далее - Проект 1). Под термином «трансфертное ценообразование» в Проекте 1 подразумевается система определения цены продажи (реализации) товаров и/или цены продажи результатов работ (услуг) в операциях между связанными лицами.

Важно то, что наряду с операциями между связанными лицами, к контролируемым сделкам авторы Проекта 1 предлагают отнести также приравненные к ним сделки. Среди них названы такие, одной из сторон которых является нерезидент, имеющий оффшорный статус (соответствующий перечень стран утвержден Кабинетом Министров Украины), или сделки, совершаемые через представительство резидента Украины в стране или на территории, которая включена в перечень оффшорных зон в соответствии с НКУ. В то же время, в Проекте 1 предусмотрены объемы операций для признания их контролируемыми - это более ста миллионов гривен за соответствующий календарный год. Таким образом, в качестве целевой группы данной инициативы просматривается именно крупный бизнес.

Кроме того, авторы документа полагают, что налоговые органы следует наделить рядом полномочий по истребованию и раскрытию информации в отношении контролируемых сделок. Весь этот комплекс мер, по мнению налоговиков, позволит избежать занижения цен в операциях со связанными лицами. Как следствие, не только оффшорные схемы, но и другие, с привлечением подконтрольных лиц, могут стать менее привлекательными для субъектов хозяйствования в Украине.

Стоит ли серьезно относиться к этой инициативе? Несмотря на заявления в СМИ, по состоянию на 1 августа 2012 года, упомянутый проект не фигурирует в разделе проектов нормативно-правовых актов сайта Министерства социальной политики или Верховной Рады. Однако с его текстом все же можно ознакомиться, но это неофициальная версия, предложенная для публичного обсуждения более шести месяцев тому назад. Версия, которая может затеряться среди других подобных инициатив.

В то же время, более перспективным был, по-видимому, определен другой путь «борьбы» с оффшорами. Речь идет о проекте Закона «О внесении изменений в Закон Украины «О сборе на обязательное государственное пенсионное страхование» (далее - Проект 2). Этот документ не определяет трансфертное ценообразование сферой своего регулирования, но увеличивает фискальную нагрузку на субъектов хозяйствования, вступающих в сделки с контрагентами в оффшорных зонах. Предусмотрено, что ставка такого сбора будет составлять 12 % от объекта налогообложения (5 % от объекта налогообложения в виде перечисления процентов, дивидендов и роялти в пользу нерезидента, зарегистрированного в оффшорной зоне). По мнению авторов законопроекта, это позволит привлекать дополнительно 2 млрд. гривен в год для выплаты пенсий. Проект 2 официально размещен на сайте Министерства социальной политики и в скором будущем может быть передан на рассмотрение в Верховную Раду Украины.

Обнародован также и проект, определяющий перечень оффшорных зон для целей взимания сбора. Среди них, конечно же, не оказалось Кипра, куда происходит самый большой отток капитала из Украины. Это объясняют членством данного государства в Европейском союзе, вследствие чего оно может влиять на судьбу Соглашения об ассоциации между Украиной и ЕС.

To be continued...

Уже до конца 2012 года в ЕС планируется разработать и предоставить план действий по усилению борьбы с уклонением от уплаты налогов. Среди предполагаемых мер - появление международного налогового номера и внедрение строгих ограничений при использовании налоговых убежищ.

В Украине тоже наблюдается оживление: новый законопроект о трансфертном ценообразовании Государственная налоговая служба обещает представить для общественного обсуждения уже в сентябре. Но Украина далека от европейских стандартов трансфертного ценообразования. Если в Европе национальное законодательство преимущественно разрабатывалось и продолжает разрабатываться на основании руководящих документов ЕС и ОЭСР, то в странах постсоветского пространства преобладает акцент на внутреннюю наболевшую правоприменительную практику с определенным заимствованием международных наработок. В нашей стране становление законодательства в сфере трансфертного ценообразования рассматривается в совокупности с политикой борьбы с утечкой прибыли в офшоры, взиманием дополнительных сборов и внедрением налога на богатство.

Спрогнозировать ход событий по установлению контроля над трансфертным ценообразованием в Украине сегодня нелегко, поскольку тема офшоров затрагивает интересы не только бизнеса, но и политики, с которой он тесно связан в Украине. За шесть месяцев с момента появления Проекта 1 по трансфертному ценообразованию далее опубликования его текста официально дело не продвинулось. Вместо этого ГНС работает над новым одноименным законопроектом, направленным на контроль за «точкой прибыли». Однозначно то, что регулирование трансфертного ценообразования действительно может стать «горячей» темой в последующие несколько лет.

В целом можно констатировать, что большинство предлагаемых мер в Украине направлены на борьбу с последствием проблемы, а не ее причиной. Отток капитала из Украины происходит не из-за отсутствия преград для вывода средств, а вследствие непомерной фискальной нагрузки, коррупции, сложности налоговой системы и непредсказуемости политики государства.

Смогут ли украинские законодательные инициативы хоть отчасти содействовать установлению контроля над трансфертным ценообразованием или привести к внедрению других методов регулирования финансовых потоков в ближайшее время? Выводы на основе анализа текущей ситуации в Украине и в мире - не в пользу позитивного ответа на данный вопрос. Тем не менее нельзя полностью исключать попытки регулирования таких потоков, включая принятие новых нормативных актов, публикацию разъяснений и писем государственных органов, направленные на усиление контроля над операциями между связанными лицами. Остается также учесть, что с 1 января 2013 года начинают действовать новые методы определения и порядок применения обычной цены, а значит, будут формироваться новые правила игры.

Ольга Стельмах,

специальный советник

Елена Зайцева,

старший юрист

Владимир Дзьобан,

младший юрист ЮФ «Cai & Lenard»

_______________________

«ЮРИСТ & ЗАКОН» - это электронное аналитическое издание, входящее в информационно-правовые системы ЛІГА:ЗАКОН и созданное специально для юристов и специалистов, нуждающихся в качественной аналитической информации об изменениях, происходящих в правовом поле Украины. По вопросам приобретения «ЮРИСТ & ЗАКОН» обращайтесь к менеджерам ЛІГА:ЗАКОН или к региональным дилерам.