Вопросы налогообложения международных транзакций обычно являются комплексными и требуют детального анализа, в связи с особенностями налогового законодательства каждой участвующей страны. В частности, вопросы возникают в части налогообложение дохода от отчуждения имущества, а именно - корпоративных прав и акций (далее для целей этой статьи будем использовать термин «акции»).

|

Дмитрий Рыловников |

Право облагать налогами конкретный вид дохода предоставляется той или иной стране в соответствии с определенными правилами. Так, доход может облагаться по принципу резидентности получателя или принципу источника происхождения соответствующего дохода. Неудивительно, что Модельная конвенция ОЭСР объединяет в себе оба принципа, что можно увидеть, например, в статье 13 (доход от отчуждения имущества), которая предусматривает разное налогообложение дохода от отчуждения имущества, в зависимости от его связи со страной-источником происхождения дохода.

Например, что касается отчуждения акций, то в соответствии со статьей 13, такой доход обычно облагается налогами в стране, резидентом которой является лицо, отчуждающее соответствующие акции. Впрочем, если акции предприятия, которое отчуждается, формируют свою стоимость преимущественно за счет недвижимого имущества, расположенного в определенной договорной стране, то налогообложение такого дохода может происходить и в этой стране.

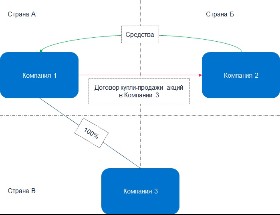

Однако на практике могут возникать более сложные ситуации, которые прямо не предусмотрены Модельной конвенцией. Например, когда Компания 1 (резидент Страны А) отчуждает Компании 2 (резиденту Страны Б) акции Компании 3 (резидент Страны В), стоимость которых происходит от недвижимого имущества, расположенного в третьей стране В.

При расчетах за акции Компании 3, Компания 2 будет применять налоговую конвенцию между Страной А и Страной Б. Если указанная конвенция базируется на положениях Модельной Конвенции ОЭСР, то она будет предусматривать, что доход от отчуждения акций, стоимость которых формируется не за счет недвижимого имущества, расположенного в соответствующей договорной стране, облагается налогом в стране резидентства компании, которая их отчуждает. Таким образом, доход, получаемый компанией 1 из Страны А, не подлежит налогообложению в стране Б, поскольку стоимость акций, которые отчуждаются, формируется не за счет имущества, расположенного в Стране Б. Соответственно, такой доход будет облагаться налогом в стране резидентства отчуждающего лица - в Стране А.

|

В то же время, налоговые конвенции между Страной В и Страной А Страной Б позволили бы облагать соответствующий доход в Стране В1 (конечно, если они базируются на положениях Модельной Конвенции ОЭСР), учитывая его экономическую связанность со Страной В (поскольку стоимость акций происходит от расположенного в ней недвижимого имущества). Однако в указанном случае ни у Компании 1, ни у Компании 2 нет оснований применять указанные конвенции поскольку они не получают / выплачивают доход от / в пользу резидента Страны В.

________________

1 ч. 4 ст.13 Модельной Конвенции ОЭСР

В таких случаях Стране В, резидентом которой является Компания 3, которая экономически связана со Страной В, сложно реализовать свое право на налогообложение дохода от отчуждения акций Компании 3. Прежде всего, потому, что расчеты за акции осуществляются между резидентами других стран, ни один из которых не имеет оснований применять налоговую конвенцию между страной его резидентства и страной В, которая и наделяет Страну В правом облагать соответствующий доход.

Украина не является исключением и ситуация, проиллюстрированная в нашем примере, является довольно распространенным сценарием продажи акций украинских компаний. Рассмотрим «украинскую перспективу» более подробно.

|

Андрей Фалендыш |

Прежде всего, следует отметить, что доход с источником происхождения из Украины включает, в том числе, и прибыль нерезидента от осуществления операций по продаже или иного отчуждения ценных бумаг или корпоративных прав2. При этом, понятие «доход с источником происхождения из Украины»3, потенциально включает все доходы, имеющие экономическую связь с Украиной независимо от того, выплачиваются такие доходы из Украины или из-за границы. Таким образом, при продаже нерезидентами акций украинских компаний потенциально может возникать объект налогообложения украинским налогом на репатриацию.

________________

2 ст. 141.4.1 Налогового кодекса Украины

3 ст. 14.1.54 Налогового кодекса Украины

В то же время, в соответствии с положениями Налогового кодекса Украины4, такой налог удерживают резиденты Украины, а также постоянные представительства нерезидентов, осуществляющих выплату в пользу нерезидента с источником происхождения из Украины. Как следует из указанной нормы, вопросы взыскания и удержания налога на репатриацию зависит от того, кто именно осуществляет такую выплату - резидент Украины или постоянное представительство соответствующего нерезидента в Украине.

________________

4 ст. 141.4.2 Налогового кодекса Украины

Как отмечалось, на практике довольно часто расчеты по операциям купли/продажи акций украинских компаний происходят между нерезидентами, у которых нет присутствия в Украине. В подавляющем большинстве таких случаев выплату дохода в пользу нерезидента, который отчуждает акции, не будут осуществлять ни резидент, ни постоянное представительство нерезидента в Украине. Соответственно, можно утверждать, что отсутствует лицо, на которое законодательно возложена обязанность осуществлять удержания налога на репатриацию (хотя это не означает отсутствие объекта налогообложения!). Такой позиции придерживаются и налоговые органы в базе знаний «ЗІР» в категории 102.18 (пользователи ИПС ЛІГА:ЗАКОН могут также ознакомиться с ними в модуле "База налоговых знаний", в котором содержатся все опубликованные позиции фискальных органов, подключенные к функционалу систем - ЮРЛІГА.). Более того, добросовестный нерезидент, желающий самостоятельно уплатить налог с полученного дохода (даже если необходимость его уплаты является дискуссионной), фактически не сможет это сделать, не имея в Украине зарегистрированного представительства, которое будет иметь статус постоянного представительства.

Следует отметить, что с усилением либерализации валютного регулирования в Украине5 осуществление платежей между нерезидентами по их операциям может происходить и через счета, открытые ими в украинском банках. Соответственно, нельзя исключать, что в будущем может появиться потенциальная возможность (или даже обязанность) для нерезидентов использовать в расчетах за акции украинских компаний, счета в украинских банках, с целью уплаты налогов с таких операций без регистрации постоянного представительства. Конечно, еще рано говорить о конкретном механизме реализации данных норм.

________________

5 Закон Украины «О валюте и валютных операциях» № 2473-VIII от 21.06.2018

Следовательно, можно утверждать, что при осуществлении между нерезидентами операций по отчуждению акций украинских компаний (особенно, если они формируют свою стоимость от недвижимого имущества, расположенного в Украине) может возникать объект обложения налогом на репатриацию. Впрочем, национальное законодательство Украины пока не предусматривает механизмов, которые бы позволяли взимать налог в таких ситуациях. Соответственно, разработка и реализация такого или аналогичного правового механизма должна быть на повестке дня компетентных органов законодательной инициативы. В то же время, отметим, что попытка внедрения такого механизма предложена в законопроекте № 12106, который сейчас находится на рассмотрении Верховной Рады Украины.

________________

Дмитрий Рыловников,

старший юрист, DLA Piper Украина

Андрей Фалендыш,

младший юрист, DLA Piper Украина